- uma forma específica de alavancagem

Operações de alavancagem baseadas em disponibilidades de caixa temporariamente não exigíveis

Operações de alavancagem baseadas em disponibilidades de caixa temporariamente não exigíveis

Para exemplificar de maneira simples este tipo de operação de alavancagem realizável em qualquer empresa, em qualquer porte, exemplificaremos com um caso trivial, de pequena escala.

Digamos que uma empresa faça uma compra de determinado valor, 400, objetivando realizar 800 em vendas em uns 15 dias (um “realizável possível”, ou “faturamento possível”), com pagamento do fornecedor para 30 dias. Definamos estas datas como D+15 e D+30.

Sabendo-se que podemos atrasar o pagamento de 400 uns 5 dias (D+35), com digamos a 1% de juros com a manutenção do caixa que permita fazer uma compra ótima com os 800, por hipótese, comprados à vista de outro fornecedor, objetivando realizar 1600 numa venda rápida com pagamento contra a entrega, dentro dos próximos 15 dias (de D+16 até D+30, com certa folga), e com estes 1600 resultantes, recebidos hipoteticamente à vista, dentro dos 5 dias de atraso que impus ao fornecedor, paga-se os 400 e os juros do atraso de 4, restando em caixa ainda quase 1200 (1196 para ser exato), quase três vezes a contribuição ao caixa inicialmente possível., o que representa uma muito maior capacidade de enfrentar-se sobrecarga da empresa.

Detalhadamente, na forma de uma pequena contabilidade “razão”:

Sabendo-se que podemos atrasar o pagamento de 400 uns 5 dias (D+35), com digamos a 1% de juros com a manutenção do caixa que permita fazer uma compra ótima com os 800, por hipótese, comprados à vista de outro fornecedor, objetivando realizar 1600 numa venda rápida com pagamento contra a entrega, dentro dos próximos 15 dias (de D+16 até D+30, com certa folga), e com estes 1600 resultantes, recebidos hipoteticamente à vista, dentro dos 5 dias de atraso que impus ao fornecedor, paga-se os 400 e os juros do atraso de 4, restando em caixa ainda quase 1200 (1196 para ser exato), quase três vezes a contribuição ao caixa inicialmente possível., o que representa uma muito maior capacidade de enfrentar-se sobrecarga da empresa.

Detalhadamente, na forma de uma pequena contabilidade “razão”:

Observe-se que a primeira etapa pode se feita com marcação nula, ou seja, sem contribuição pretendida, apenas tomando-se, por exemplo 800 para pagamento a prazo e usando o realizado a preço igual ao custo para realizar com margem a segunda etapa. Este raciocínio é importante para associar-se o que seja geração de capital sobre estoque como distinto de colocação de margens na formação de preços.

Observe-se que em outro aspecto importante. o atraso é colocado como exemplo extremado, mas não necessário, podendo as operações serem todas, hipoteticamente, realizadas dentro de D+30, sem custos de juros algum.

Com certos valores, até margens negativas (índices de marcação menores que 1) são possíveis e no “jogo”, as operações são lucrativas, como 400 comprados vendidos a 300 que geram 600, e pagando-se, resulta em saldo de 200.

Observe-se que em outro aspecto importante. o atraso é colocado como exemplo extremado, mas não necessário, podendo as operações serem todas, hipoteticamente, realizadas dentro de D+30, sem custos de juros algum.

Com certos valores, até margens negativas (índices de marcação menores que 1) são possíveis e no “jogo”, as operações são lucrativas, como 400 comprados vendidos a 300 que geram 600, e pagando-se, resulta em saldo de 200.

Observe-se que realizando mais destas operações seguidas, dentro de um mesmo período, a capacidade de geração de caixa pode crescer exponencialmente, mas sempre ligada às limitações que são associadas à “Teoria do Golpe”.[Nota 1]

As operações de alavancagem deste tipo não necessariamente limitam-se à disponibilidades temporárias baseadas em fornecedores e seu pagamento, permitindo o uso de caixa destinado ao pagamento de qualquer custo ou despesa.

Um contrato de financiamento de máquinas, por exemplo, a ser pago em D+25 dias permite o uso deste capital em N operações até tal data, assim como uma folha de pagamento a ser paga em D+29 (5o dia útil a contar de um 6o dia de um mês hipotético). A questão fundamental é a disponibilidade no tempo, e não a natureza do destino final do valor, ou, em outras palavras, da reserva de onde foi deslocado.

A dificuldade de entendimento deste tipo de alavancagem, baseada em “não ter-se capital” - um “ponto” - e com ele produzir capital, gerar caixa - “uma certa altura”, produzindo uma “rampa”, uma “hipotenusa” no volume de caixa (de onde sua associação com um triângulo) não está em entender-se os modelos matemáticos simples que podem ser construídos mostrando progressões de alta razão, como acima, com elevadíssima geração de caixa possível - e abaixo apresentaremos casos ainda mais extremados - mas em entender-se as limitações financeiras, econômicas e até simplesmente físicas que a inexoravelmente as contingenciam e produzem riscos crescentes conforme a aceleração que é colocada e / ou a imprudência em não formar-se reservas e securitizações.

Riscos

Ditado popular:

“O diabo faz a panela mas não faz a tampa.”

Ou, como prefiro:

“O diabo faz excelentes panelas, mas sempre se esquece de fazer a tampa.”

Existem a sempre presente incapacidade de não vender-se o volume que sequer cubra a compra inicial, a natural possibilidade da não realização das vendas necessárias no tempo disponível, que são inerentes a toda operação de fornecimento e estoque baseada no crédito.

Logo, operações alavancadas em dinheiro triangular implicam em capacidade de geração (novamente, capital gerador protegido) e capital de giro que absorva, por exemplo, incidentes.

Mas adiante desta questão básica, estão quebras do ritmo planejado fundamental para a realização de um incremento no giro de capital, e deste, da contribuição possível, como atrasos nos fornecimentos, incapacidade dos fornecedores (tem-se a venda, como na segunda situação que exemplificamos, mas não tem-se o fornecimento em tempo ou escala necessários, de onde a “rampa” que se está construindo colapsa) inadimplências, problemas em qualquer nível de logística [Nota 2], o abandono irreversível de compras futuras que abasteceriam o caixa por abalos de confiabilidade[Nota 3], etc.

Uma observação: da mesma maneira que deixamos - e até devemos abandonar definitivamente - um fornecedor que não cumpriu com um fornecimento que nos era necessário, um cliente que nos tinha como fornecedor poderá fazer o mesmo, pois num efeito dominó de quebra de geração de caixa, podemos não ser o inicial, mas dada a natureza do tipo de operação que estamos tratando, somos um intermediário na cadeia.

As situações são sempre reais, e nunca ideais, e embora os modelos matemáticos permitam perfeitas soluções e operações lucrativas, a natureza tende a perturbar a perfeição dos modelos, dado que abstratos.[Nota 4] Noutras palavras, pela desconexão última que existe entre a modelagem e a realidade, erra-se e prejuízos e até falências podem advir de alavancagens deste tipo (assim como de qualquer outra alavancagem).

Por tais fundamentais questões, é imprescindível a constituição de manutenção de um piso de capital de giro, ou formas de “securidade”, o que visa, independente de qualquer situação, preservar o “capital gerador” e atender a inexorabilidade no tempo da ocorrência dos custos fixos, e muitas vezes, de outros compromissos, como outras compras.

Risco sempre existe, evidente, mas tem de ser dimensionado e enfrentado com reservas razoáveis.

Um curiosidade, na série de TV estadunidense Bull ( IMDB - en.wikipedia.org ), em determinado episódio da primeira temporada, um dos sócios da empresa faz lucrativo investimento em ações baseado na “flutuação” (ainda não ocorrente débito do valor em conta) de um cheque que no outro dia pagaria um caríssimo sistema de computadores. Com os ganhos, paga o sistema de computadores e ainda obtém extremos lucros.

Como exemplo do risco, pelo mesmo método, aproximadamente, temos o caso de Naji Nahas, no caso da Quebra da Bolsa de Valores do Rio de Janeiro. Tomava-se dinheiro com cheques sem cobertura (transformação de cheque em um instrumento tal como uma promissória, mas com prazo que não permite a sua cobertura por caixa, um problema por si só).

Outro caso que no modelo matemático apresenta distorção do que aqui apresento é o caso Encol. Destaco na trivial Wikipédia o trecho: “vendas de unidades imobiliárias em número superior ao que seria construído”.

Outro texto interessante que inclui didática passagem sobre uma técnica de geração de caixa que não tardará a entrar em colapso, relacionado ao caso Encol é:

“O modelo de administração da Encol foi apelidado por muitos economistas como ‘bicicleta’, onde os seus novos empreendimentos financiavam os anteriores.” - Denis W. Levati; O Caso Encol – a grande lição para o mercado imobiliário - www.marketingimob.com - no nosso Google Disco [ Levati - O Caso Encol ]

Outro texto interessante que inclui didática passagem sobre uma técnica de geração de caixa que não tardará a entrar em colapso, relacionado ao caso Encol é:

“O modelo de administração da Encol foi apelidado por muitos economistas como ‘bicicleta’, onde os seus novos empreendimentos financiavam os anteriores.” - Denis W. Levati; O Caso Encol – a grande lição para o mercado imobiliário - www.marketingimob.com - no nosso Google Disco [ Levati - O Caso Encol ]

Limites claros e relações com ponto de equilíbrio

Como pode-se ver acima, no exemplo simples que apresentamos, este tipo de alavancagem tem a capacidade de produzir uma progressão geométrica de digamos, razão igual a dois, correspondente a uma marcação igual a 100%, de índice igual a 2, no caixa da empresa, num período dado, para cada operação.

Por este raciocínio, para operações, digamos semanais, em quatro semanas num mês, poderíamos gerar faturamentos de 800, 1600, 3200 e finalmente 6400 nas quatro semanas, ou ainda, a uma operação a cada 3 dias em média durante um mês (que permitiria se “pular” finais de semana sem operação alguma), produzir multiplicação de 1024 vezes no capital tomado.

Isto geraria uma contribuição de mais de 409 mil, partindo-se dos mesmos 400 de compra.

Planilha associada: docs.google.com

Porém, independente de cair em questões de “velocidade de giro de capital insustentável”, por inúmeros motivos, desde a mais simples logística até os ciclos comerciais mais eficientes possíveis (eu não posso assumir um ritmo de operações alavancadas a cada três dias se minha operação entre compra e venda exige quatro dias no mínimo, independente de falhas), já tratados acima em “riscos”, ainda sim não será solução em caso de um desequilíbrio global, pois mesmo estes 409 mil, sobre 400 de compra (custo variável essencial e na nossa conceituação, “capital gerador”) não poderiam enfrentar determinado valor de sobrecarga (conceito mais amplo que “custos fixos”) num valor de por exemplo marcante, meros “409 mil acrescidos de um centavo”.

O mais rápido giro possível de ser imaginado, produzido pela mais eficiente dos sistemas de compras, vendas e recebimentos, não pode sustentar um desequilíbrio das receitas em relação ao total dos gastos, e marcação alguma sobre custos, mesmo assim alavancados, não podem cobrir despesas incompatíveis, mesmo anulando-se os riscos (o que, por si já implica em custos).

A manutenção de determinadas taxas de alavancagem assim feitas implicam em elevação crescente de custos, como os óbvios de logística e seus implicados, como transportes mais caros (o exemplo clássico é que transporte aéreo é mais rápido que por navio, mas evidentemente mais caro em relação ao peso), ou o óbvio contingente de mão de obra maior para realizar-se operações, ao ponto que seus custos modificam o equilíbrio da empresa.

Esta questão é profundamente relacionada com a “lei dos rendimentos decrescentes”, oriunda dos embrionais trabalhos em Economia de David Ricardo[1], por exemplo, com a simples definição:

“O aumento da quantidade de utilização do fator de produção determina um aumento de menos do que proporcional da quantidade do produto final. “ - pt.okpedia.com

Ou ainda:

“[...] à medida que a produção aumenta, as máquinas e trabalhadores são cada vez mais utilizados, reduzindo o incremento na produção, ou seja, a produção aumenta, mas a taxas decrescentes (produto marginal decrescente). Com isto os custos de se produzir uma unidade adicional aumentam (custos marginais crescentes).” - www.neema.ufc.br

Graficamente, quando os custos totais convergem ao cruzamento com as receitas totais:

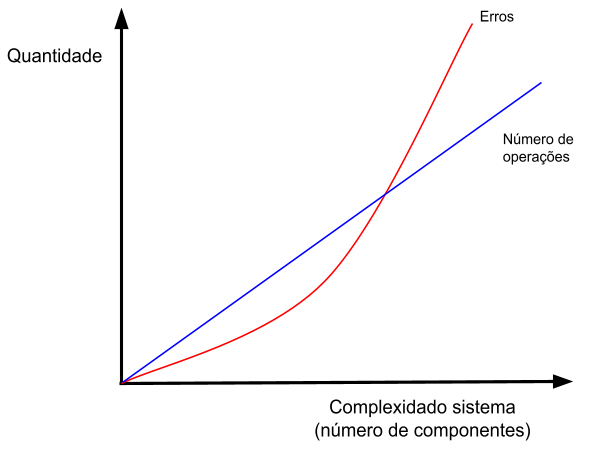

Devemos alertar que “riscos nulos implicam em custos infinitos”, máxima da Engenharia, e que a medida que um sistema cresce em escala, o número de problemas possíveis cresce em progressão fatorial (combinações dos problemas possíveis [2][3][4][Nota 5]), então os custos podem crescer até apenas em progressões aritméticas, com altíssima eficiência em seus controles, qualidade e confiabilidade, mas os riscos envolvidos crescerão mais rápido, e finalmente, ocorrerá um momento de desencaixe da operação, o caixa não conseguirá cumprir os compromissos nos prazos.

A “Lei de Murphy” ironiza a questão com:

“O investimento na eliminação de erros cresce até exceder o custo dos erros e alguém com autoridade decidir tocar o trabalho para frente com erro e tudo.” - www.bertolo.pro.br

Estas questões reforçam a necessidade do capital de giro ou de uma forma de reserva equivalente, como em mecanismos de securidade, e o risco possível em valor não pode ultrapassar estas reservas, pois seria uma “asfixia do capital gerador”.

A “Lei de Murphy” ironiza a questão com:

“O investimento na eliminação de erros cresce até exceder o custo dos erros e alguém com autoridade decidir tocar o trabalho para frente com erro e tudo.” - www.bertolo.pro.br

Estas questões reforçam a necessidade do capital de giro ou de uma forma de reserva equivalente, como em mecanismos de securidade, e o risco possível em valor não pode ultrapassar estas reservas, pois seria uma “asfixia do capital gerador”.

Notas

1

John Kenneth Galbraith apresenta em 'Crônicas de um eterno liberal' a "teoria do golpe". Um golpe colapsa por pelo menos uma de três variáveis, quando não, combinações destas: número de vítimas, valor das operações e velocidade das operações.

Explicando: necessita-se cada vez mais pessoas para sustentar a "pirâmide milionária", o que revela-se óbvio pois a determinado valor do número de níveis de relacionamento esgotar-se-á a população humana. Mas pode-se burlar esta progressão insana com aumento do valor das "cotas". Pouco interessa, pois chegará o momento em que mesmo que a população da Terra for de ricos com fortunas da escala de um Carlos Slim Helú somado a um Bill Gates, o que daria mais de 100 bilhões de dólares, ainda sim, o sistema colapsaria.

Por outro lado, pode-se também fazer operações mais rápidas, e não tardará a fração de tempo na qual as operações, seja com pessoas crescentes, seja com valores crescentes, chegar a tempos ínfimos e irrealizáveis (velocidade de giro de capital insustentável, novamente).

Logo, chegará o dia que o sistema, que é desequilibrado - e aqui o termo não refere-se a psicologicismos e sim ao termo relacionado com o que seja ponto de equilíbrio em contabilidade de custos (e noutras áreas correlatas) - colapsará, e tal marcha é inexorável a não ser com mudanças de rumos. - Originalmente em Liberalismus

Considero que estas três questões fundamentais são completadas pela variação específica que a população não se esgota, mas começam a apresentar os novos entrantes no sistema certas características peculiares, de onde vem a “Teoria do Mais Tolo“ ou “Teoria do Tolo Maior”, como prefiro:

Ao agir de acordo com a teoria do mais tolo, um investidor compra títulos questionáveis sem nenhuma consideração à sua qualidade, mas com a esperança de vendê-los rapidamente para outro investidor (mais idiota), que também pode estar esperando para lançá-los rapidamente. Infelizmente, as bolhas especulativas sempre estouram, eventualmente, levando a uma rápida depreciação no preço das ações, devido à liquidação. www.bolhaimobiliaria.com

Questão também chamada com o agradável nome de “síndrome dos girassóis de Van Gogh”:

“[...]um quadro de Van Gogh, os girassóis, por exemplo, pode ser vendido por, digamos, dez milhões de dólares hoje, considerando-se como líquido e certo que o dito quadro poderá ser vendido daqui a alguns anos por vinte, trinta ou mais milhões de dólares que um novo rico emergente das estepes da Ásia ou das areias escaldantes do deserto, ou das florestas tropicais poderá pagar.” - Jacques Levin, 10/2008 - www.recantodasletras.com.br

Questões sempre relacionadas com aquilo que em Economia começou-se a tratar como “Economia Ponzi”:

Kaushik Basu; The Whole Economy Is Rife with Ponzi Schemes - Many ordinary business practices resemble the infamous con game; Scientific American Volume 310, Issue 6 - www.scientificamerican.com

2

Logística implica em máquinas em trabalhadores, além de substratos como, por exemplo simples, estradas. Todos estes entes estão relacionados com possibilidades de falha relacionados ao tempo pela “curva da banheira” e pelas questões tratáveis na Engenharia de Confiabilidade pela “distribuição de Weibull”.

Curva da banheira: en.wikipedia.org - Bathtub curve

Curva da banheira: en.wikipedia.org - Bathtub curve

“A curva da banheira é o nome dado a um gráfico utilizado em análise de equipamentos e seu histórico de manutenção. Esse formato de banheira (em corte) mostra desde a instalação do equipamento, seus ajustes e "afinamentos" para a correta operação até o final de sua vida útil.

Após esse período inicial, a curva mostra uma diminuição significativa em paradas por problemas de manutenção. Temos uma estabilidade na frequência de eventos de manutenção.

Com o "envelhecimento" do equipamento, a curva começa a subir, mostrando o fim da vida útil do equipamento.

Não é muito (infelizmente) utilizado pelas empresas no Brasil, por vários motivos, entre eles a falta de informações de um banco de dados que contenha todo o histórico do equipamento e também por falta desta cultura de substituição de equipamentos após um certo período de uso. A falta da informatização da manutenção em muitas empresas também contribui para a não utilização deste indicador.” - joaoleonardo.webnode.com.br

Para noções do que seja a Detecção e Isolamento de Falhas: en.wikipedia.org - Fault detection and isolation

3

“No enterprise can exist for itself alone. It ministers to some great need, it performs some great service, not for itself, but for others; or failing therein, it ceases to be profitable and ceases to exist.”

“Nenhuma empresa pode existir por si só. Ela ministra-se a uma grande necessidade, ela executa algum grande serviço, não para si, mas nisso falhando, cessa de ser rentável e cessa de existir.” - Calvin Coolidge

“Este novo ambiente relacional fez com que as empresas percebessem cada vez mais que

grande parte do sucesso dos negócios depende da habilidade de manter seus clientes atuais

satisfeitos e, assim, leais aos seus processos comerciais.”

Marcos Antonio da Silva, Evandro Luiz Lopes; O Processo de Recuperação de Falhas no Varejo e a Influência da Justiça Percebida nos Antecedentes da Lealdade dos Consumidores - www.anpad.org.br

Recomendamos: Renata Oliveira Lucindo Moreira - A importância da seleção de fornecedores no processo de compras - www.techoje.com.br - ou www.techoje.com.br - no nosso Google Disco: em PDF [ Renata Moreira - A import sel fornec proc compras ], ou em [ texto ]

Destacamos:

“Confiabilidade: Ao selecionar um fornecedor, é desejável que se escolha um fornecedor confiável, reputado e financeiramente sólido.”

Destacamos:

“Confiabilidade: Ao selecionar um fornecedor, é desejável que se escolha um fornecedor confiável, reputado e financeiramente sólido.”

“Localização do fornecedor: Algumas vezes é necessário/recomendável que o fornecedor esteja próximo do comprador, ou pelo menos mantenha um estoque local. “

Outra citação:

“Pozo (2002) afirma que logística: [...] é uma nova visão empresarial que direciona o desempenho das empresas, tendo como meta reduzir o lead time entre o pedido, a produção e a demanda, de modo que o cliente receba seus bens ou serviços no momento que deseja, com suas especificações predefinidas, o local especificado e, principalmente, o preço desejado.”

De: Deisi Soletti, et al; Produção e Logística - Integrando a Busca e o Alcance da Qualidade; CAP Accounting and Amangement - Número 01 – Ano 01 – Volume 1 – 2006 anual - revistas.utfpr.edu.br - no nosso Google Disco: em PDF [ Soletti et al - Prod e Logistica ]

A partir de: POZO, H. Administração de recursos materiais e patrimoniais. Uma abordagem logística. 2ª edição. São Paulo: Editora Atlas, 2002. p.13

4

Quanto à separação natural que existe entre modelos matemáticos, como alavancagens realizadas em uma taxa de diária, por exemplo, e o que ocorre na realidade, citamos:

“Em qualquer aplicação, vários modelos alternativos podem ser considerados para a predição, que varia a partir de modelos muito simples para muito complexos. Intuitivamente, devemos procurar um equilíbrio entre a disponibilidade de dados e complexidade do modelo: o modelo não deve ser tão simples que produza previsões imprecisas, e, ao mesmo tempo, não deve ser excessivamente complexo, uma vez que pode levar à excessiva construção e pobreza de extrapolação.”

“Em qualquer aplicação, vários modelos alternativos podem ser considerados para a predição, que varia a partir de modelos muito simples para muito complexos. Intuitivamente, devemos procurar um equilíbrio entre a disponibilidade de dados e complexidade do modelo: o modelo não deve ser tão simples que produza previsões imprecisas, e, ao mesmo tempo, não deve ser excessivamente complexo, uma vez que pode levar à excessiva construção e pobreza de extrapolação.”

Characterization of model prediction uncertainty - www.citg.tudelft.nl

Entre os erros que podem ocorrer, estão erros de comunicação (como simples erros em pedidos e anotações de dados), que relacionam-se com questões profundas em Teria da Informação, de onde citamos:

“O terceiro teorema de Shannon, provavelmente o mais famoso, é o teorema da capacidade do

canal, ou lei de Shannon-Hartley, e aplica-se a canais contínuos. Diz-nos o teorema que em

qualquer canal de comunicação limitado em potência existe uma velocidade máxima de transmissão de informação sem erros, dependente da largura de banda do canal e da relação sinal-ruído. Esta velocidade, ou taxa, máxima chama-se capacidade do canal e mede-se em bits/s. Se o sistema funcionar a uma taxa superior à capacidade do canal está condenado a uma probabilidade de erro elevada, independentemente do receptor ou da técnica de transmissão usada.”

Sílvio A. Abrantes; Apontamentos deTeoria da Informação; FEUP, 2003. - arquivoescolar.org

Sílvio A. Abrantes; Apontamentos deTeoria da Informação; FEUP, 2003. - arquivoescolar.org

5

A análise de possíveis falhas numa cadeia de fornecimento e mercado cliente pode ser feita pelo mesmo método gráfico que se executa ao gerenciamento de qualidade pelo Diagrama de Causa e Efeito de Ishikaswa, conhecido popularmente por gráfico “espinha de peixe”.[5][6][7]

A análise de possíveis falhas numa cadeia de fornecimento e mercado cliente pode ser feita pelo mesmo método gráfico que se executa ao gerenciamento de qualidade pelo Diagrama de Causa e Efeito de Ishikaswa, conhecido popularmente por gráfico “espinha de peixe”.[5][6][7]

Referências

1. Case, Karl E.; Fair, Ray C. (1999). Principles of Economics (5th ed.). Prentice-Hall. ISBN 0-13-961905-4.

2. OLIVEIRA, Djalma de Pinho Rebouças, Sistemas, Organizações e Métodos. São Paulo:

Atlas, 1990.

3. PIAZZA, Gilberto. Introdução a engenharia da confiabilidade. Caxias do Sul: EDUCS, 2000.

6. Tarun Kanti Bose; Application of Fishbone Analysis for Evaluating Supply Chain and Business Process - A CASE STUDY ON THE ST JAMES HOSPITAL; International Journal of Managing Value and Supply Chains (IJMVSC) Vol. 3, No. 2, June 2012 DOI: 10.5121/ijmvsc.2012.3202 17 - PDF: airccse.org

7. Lawrence D. Fredendall, Ed Hill; Basics of Supply Chain Management (Google e-Livro); CRC Press, 2000. - books.google.com.br

Leituras recomendadas

Hélio Flávio Vieira; Gestão de Estoques E Operações Industriais (Google e-Livro); IESDE BRASIL SA - books.google.com.br

BRUNO PINHEIRO RATAO, ALVAIR SILVEIRA TORRES JUNIOR; EFICIÊNCIA OPERACIONAL E RELACIONAMENTO NA CADEIA DE ABASTECIMENTO DA PEQUENA E MÉDIA EMPRESA - ESTUDO DE CASO SOBRE UMA PEQUENA EMPRESA DISTRIBUIDORA; SIMPOI 2010 - www.simpoi.fgvsp.br - no nosso Google Disco [ RATAO - EFIC OPER RELAC CAD ABAST PEQ E MED EMPR ]

Ely Laureano Paiva, José Mário de Carvalho Jr., Jaime Evaldo Fensterseifer; Estratégia de produção e de operações: Conceitos, melhores práticas, visão de futuro (Google e-Livro); Bookman, 2009 - books.google.com.br

Ely Laureano Paiva, José Mário de Carvalho Jr., Jaime Evaldo Fensterseifer; Estratégia de produção e de operações: Conceitos, melhores práticas, visão de futuro (Google e-Livro); Bookman, 2009 - books.google.com.br

Marcelo Alves CARRERA, Adriana MIOLA, Claudia Regina FRUCHI, Emanuel Alvares CALVO; JUST-IN-TIME: UMA FILOSOFIA A SERVIÇO DA ADMINISTRAÇÃO - intertemas.unitoledo.br - no nosso Google Disco [ CARREIRA - JUST-IN-TIME ]